Quais são os impostos para MEI e como fazer sua gestão tributária

Você sabe quais são os impostos cobrados para MEI e como cumprir as responsabilidades fiscais de forma saudável para o seu negócio?

MEI é um modelo empresarial muito adotado no país e possibilita que muitos brasileiros saiam da informalidade, recebendo vários benefícios. Mas um tema que pode ser complicado para quem está começando é a gestão tributária desse modelo.

Neste artigo produzido pela GALUNION, em parceria com o iFood, contamos tudo isso!

São Paulo (SP), dezembro de 2022 –

Como dissemos na introdução do texto, MEI é um modelo que cresce a cada dia mais no país e significa Microempreendedor Individual, ou seja, é o profissional autônomo que possui um registro de pequeno empresário.

E para se ter o registro de MEI, é necessário cumprir alguns requisitos:

- O faturamento máximo do negócio deve ser de até R$ 81 mil por ano

- O profissional não pode ser ou se tornar titular, sócio ou administrador de outra empresa

- A empresa não pode ter ou abrir filial

- O microempreendedor pode ter no máximo um funcionário empregado, com apenas um salário mínimo.

- O profissional não deve exercer atividades de cunho científico ou intelectual, apenas atividades permitidas para MEI

Segundo dados da última pesquisa com operadores de foodservice – ANR, GALUNION e IFB – os respondentes que adotam o regime tributário MEI ficaram em segundo lugar, perdendo apenas para o regime Simples Nacional. Já quando perguntado para os operadores que trabalham na própria residência, a maioria (68%) adota o regime de MEI.

Os números mostram que esse é um assunto de extrema relevância para todos que se lançam no empreendedorismo, e principalmente por necessidade, já que nessas situações é comum que o empreendedor não tenha todas as informações necessárias logo no início.

Portanto, um tema como esse precisa ser mais explorado, sobretudo quando esbarra em pontos complicados e pouco comentados como gestão tributária.

Então, vamos lá!

Para começar, você sabe quais são os impostos obrigatórios para MEI?

Saber todas as responsabilidades tributárias é o primeiro passo para iniciar seu planejamento. E aqui, é importante frisar que pode ser necessário uma consultoria de contabilidade para que você tenha tranquilidade ao gerenciar tudo isso.

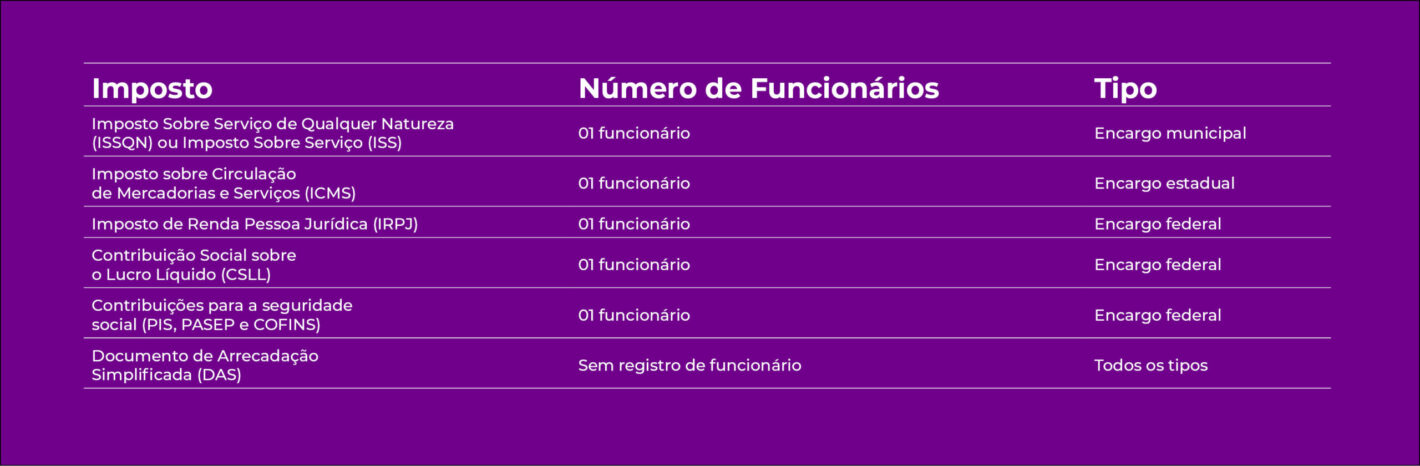

Impostos obrigatórios para MEI

Como visto na tabela, a atividade MEI sempre cobra seus impostos de natureza federal, estadual e municipal, mas essa tributação pode ser simplificada em uma única guia (DAS) caso não haja nenhum colaborador registrado.

Abaixo, listamos todos os impostos e explicamos brevemente do que se tratam:

1. Imposto Sobre Serviço de Qualquer Natureza (ISSQN) ou Imposto Sobre Serviço (ISS):

Restaurantes MEI têm um valor fixado em 5 reais, enquanto empresas de outras modalidades contam com taxas variáveis conforme o município.

Tipo de encargo: municipal

2. Imposto sobre Circulação de Mercadorias e Serviços (ICMS):

É cobrado por todo produto que teve circulação, por isso o documento indica informações como estado de origem e estado de destino, produto, empresa, cliente, entre outros.

Tipo de encargo: estadual

3. Imposto de Renda Pessoa Jurídica (IRPJ):

O IRPJ incide sobre os lucros obtidos por pessoas jurídicas e equiparadas, e deve ser pago com o CNPJ ativo, salvo algumas exceções.

O não cumprimento desta obrigação fiscal é passível de multa, juros e taxas, podendo trazer sérios problemas para o empreendedor até que seja legalizada.

Tipo de encargo: federal

4. Contribuição Social sobre o Lucro Líquido (CSLL):

Ele incide sobre o lucro líquido das pessoas jurídicas domiciliadas no país ou a ela equiparadas, antes do Imposto de Renda, para situações em que o lucro seja real.

Tipo de encargo: federal

5. Contribuições para a seguridade social (PIS, PASEP e COFINS):

O Programa de Integração Social (PIS), voltado para trabalhadores do setor privado, e o Programa de Formação do Patrimônio do Servidor Público (PASEP), voltado para o serviço público, são encargos cobrados para o financiamento do seguro-desemprego e para o abono salarial. Já a Contribuição para Financiamento da Seguridade Social (COFINS) é um imposto cobrado com base na receita bruta das empresas.

Esses impostos são federais e contribuem para a seguridade social: previdência, saúde e assistência social dos trabalhadores.

Tipo de encargo: federal

Bom, esse foi apenas um breve resumo dos tipos de impostos que o MEI engloba, mas existe uma outra situação em que apenas um imposto é cobrado para MEIs e explicamos a seguir:

6. Documento de Arrecadação Simplificada (DAS):

Quando um CNPJ é MEI e não tem funcionário registrado, paga-se um único imposto, que é o Documento de Arrecadação Simplificada. O valor varia de acordo com o segmento de atuação (comércio ou serviço) e é reajustado anualmente conforme o aumento do salário mínimo.

Na verdade, o DAS nada mais é do que uma única guia em que estão inclusos todos os impostos de natureza federal, estadual e municipal citados anteriormente – já que todos os restaurantes devem pagar tais impostos.

Mas a esse ponto você já deve estar se perguntando: como cumprir todas essas responsabilidades fiscais e manter o negócio saudável?

E as dicas a seguir não poderiam ser mais simples:

Planeje sua receita

Como dissemos no início, o limite de faturamento para MEI é de R$ 6.750,00 por mês (R$ 81 mil/ano).

Neste caso, a gestão tributária está muito mais atrelada ao valor de faturamento da atividade, que deverá cuidar sempre para não ultrapassar o limite mensal, do que qualquer outra ação.

Assim, é possível dizer que não existe gestão tributária neste caso – já que não há base para qualquer ajuste a não ser o limite de faturamento – e sim o planejamento da receita para manter o enquadramento de MEI.

Por isso, é fundamental emitir corretamente todas as notas fiscais, além de registrar cada movimentação financeira e funcionário.

A partir do momento em que o faturamento limite é ultrapassado, já é hora de se pensar em adotar um novo registro – como o Simples Nacional, por exemplo – para não haver risco de sonegação e desenquadramento de regime fiscal.

Nunca misture suas contabilidades de pessoa física e pessoa jurídica

Essa dica se encaixa para todo tipo de empresa que adote quaisquer regimes tributários, e não apenas MEI, pois os custos ou receitas de um negócio não devem ser interpretados como pessoais e vice-versa.

Porém, essa é uma situação muito comum na MEI porque como em vários casos essa tributação pode ser simplificada, como vimos, o microempreendedor acaba retirando recursos da empresa para custos pessoais ou o inverso, mascarando o verdadeiro desempenho do negócio.

Por isso, nunca misture pessoa física e jurídica se não quiser problemas em cascata no futuro!

Bem, agora você já sabe quando pode abrir um negócio MEI, impostos exigidos e a melhor prática para fazer essa gestão. Mas se quiser ainda mais informações detalhadas sobre o tema, o iFood preparou um artigo só sobre o tema, que você pode conferir aqui!

Acesse também nossa página de materiais gratuitos e confira nossas pesquisas anteriores!